Dalam sistem perpajakan Indonesia, terdapat beberapa pelanggaran yang membuat pelakunya dijatuhkan sanksi pidana. Tindak pidana perpajakan ini, telah diatur dalam Undang-undang (UU) di bidang perpajakan.

Secara umum, aturan hukum pidana diatur dalam KUHP. Namun, khusus untuk tindak pidana di bidang perpajakan, berlaku ketentuan lex specialis derogat legi generalis, di mana ketentuan yang khusus mengesampingkan ketentuan yang umum.

Dalam tindak pidana perpajakan, terdapat unsur kesalahan sebagai salah satu syarat penjatuhan sanksi pidana, berupa perhubungan keadaan jiwa pelaku terhadap perbuatannya. Hal ini dikenal dengan “mens rea” berupa niat pelaku. Ini baik berupa kealpaan (culpa) maupun kesengajaan (dolus) dalam melakukan suatu perbuatan yang dilarang.

Pengertian Tindak Pidana Perpajakan karena Kealpaan

Undang-undang (UU) di bidang perpajakan mengenal dua bentuk kesalahan, yaitu kealpaan dan kesengajaan. Terkait dengan bentuk kesalahan karena kealpaan, tindak pidana perpajakan karena kealpaan diatur dalam dua UU.

Pertama, Pasal 38 dan Pasal 41 UU Ketentuan Umum dan Tata Cara Perpajakan (KUP) s.t.d.t.d UU Harmonisasi Peraturan Perpajakan (HPP). Kedua, diatur dalam Pasal 24 UU Pajak Bumi dan Bangunan (UU PBB).

Dalam Pasal 24 UU PBB misalnya, disebutkan bahwa yang dimaksud dengan kealpaan, adalah perbuatan yang dilakukan secara tidak sengaja, lalai, dan kurang hati-hati sehingga perbuatan tersebut mengakibatkan kerugian bagi negara.

Mengutip ddtc.co.id, dalam doktrin hukum pidana, kealpaan yang dapat dijatuhkan sanksi pidana adalah culpa lata, yaitu kelalaian dengan kadar kurang hati-hati sangat besar. Sementara, perbuatan kealpaan di bidang perpajakan yang digolongkan culpa levis, yaitu merupakan kelalaian dengan kadar rendah, tidak dijatuhkan sanksi pidana.

Bentuk Tindak Pidana Perpajakan karena Kealpaan

Untuk bentuk tindak pidana perpajakan karena kealpaan, diatur dalam Pasal 38 UU KUP. Bentuknya, antara lain kealpaan dalam bentuk tidak menyampaikan Surat Pemberitahuan (SPT), dan menyampaikan SPT, tetapi isinya tidak benar atau tidak lengkap, atau melampirkan keterangan yang isinya tidak benar.

Tak hanya terhadap wajib pajak, UU KUP juga mengatur mengenai bentuk tindak pidana perpajakan yang dilakukan oleh pejabat. Hal ini diatur dalam Pasal 41 ayat (1) UU KUP. Sebagai informasi, pejabat yang dimaksud, adalah petugas pajak maupun mereka yang melakukan tugas di bidang perpajakan.

Pasal 41 ayat (1) UU KUP, pada intinya menyebutkan bahwa tindak pidana perpajakan dapat terjadi jika pejabat lalai, tidak hati-hati, atau kurang mengindahkan, sehingga melanggar kewajiban untuk merahasiakan keterangan, atau bukti berkaitan dengan wajib pajak yang dilindungi UU di bidang perpajakan.

Ketentuan tersebut dimaksudkan untuk memberikan perlindungan hukum, serta menjamin kerahasiaan data dan keterangan wajib pajak yang berkaitan dengan pelaksanaan UU di bidang perpajakan.

Kealpaan yang dilakukan oleh pejabat yang dimaksud, berkaitan erat dengan Pasal 34 ayat (1) hingga (2a) UU KUP. Aturan tersebut berbunyi:

Ayat (1)

Setiap pejabat dilarang memberitahukan kepada pihak lain segala sesuatu yang diketahui atau diberitahukan kepadanya oleh Wajib Pajak dalam rangka jabatan atau pekerjaannya untuk menjalankan ketentuan peraturan perundang-undangan perpajakan.

Ayat (2)

Larangan sebagaimana dimaksud pada ayat (1) berlaku juga terhadap tenaga ahli yang ditunjuk oleh Direktur Jenderal Pajak untuk membantu dalam pelaksanaan ketentuan peraturan perundang-undangan perpajakan.

Sementara, Pasal 34 ayat (2a) menyebutkan bahwa ada dua pihak yang dikecualikan dari pengenaan sanksi yang diatur dalam Pasal 34 ayat (1) dan (2) UU KUP, antara lain sebagai berikut:

- Pejabat dan tenaga ahli yang bertindak sebagai saksi atau saksi ahli dalam sidang pengadilan.

- pejabat dan/atau tenaga ahli yang ditetapkan Menteri Keuangan untuk memberikan keterangan kepada pejabat lembaga negara atau instansi Pemerintah yang berwenang melakukan pemeriksaan dalam bidang keuangan negara.

Bentuk tindak pidana perpajakan karena kealpaan, juga diatur dalam UU PBB, tepatnya pada Pasal 24. Sejatinya, aturan yang tertera dalam Pasal 24 UU PBB ini mirip dengan aturan yang tertera Pasal 38 UU KUP.

Dalam Pasal 24 UU PBB disebutkan, sanksi pidana dapat dijatuhkan terhadap dua perbuatan berikut ini:

- Tidak mengembalikan/menyampaikan Surat Pemberitahuan Objek Pajak (SPOP) kepada Direktorat Jenderal Pajak (DJP).

- Menyampaikan SPOP, tetapi isinya tidak benar atau tidak lengkap dan/atau melampirkan keterangan yang tidak benar.

Atas dua perbuatan karena kealpaan ini, sanksi pidana dapat dijatuhkan apabila perbuatan yang dimaksud menimbulkan kerugian bagi negara.

Sanksi Tindak Pidana Perpajakan karena Kealpaan

Bentuk sanksi di bidang perpajakan karena perbuatan yang disebabkan kealpaan, tergolong lebih ringan dibandingkan sanksi yang dijatuhkan pada perbuatan karena kesengajaan.

Sanksi yang dikenakan terhadap tindak pidana perpajakan karena kealpaan, diatur dalam dua jenis, yaitu sanksi administratif berupa denda dan sanksi pidana berupa kurungan.

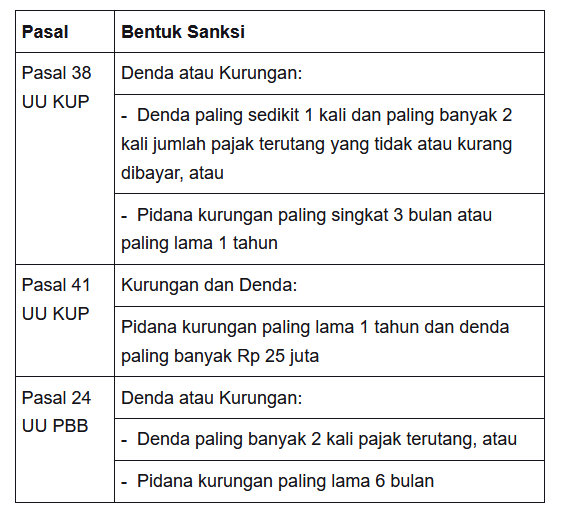

Adapun, aturan mengenai sanksi terhadap pelanggaran di bidang perpajakan karena kealpaan, adalah sebagai berikut:

Sumber : Katadata.co.id

WA only

WA only

Leave a Reply