Pajak progresif diterapkan pada kendaraan bermotor yang memiliki kesamaan nama pemilik dengan alamat tempat tinggal pemilik.

Alhasil besaran biaya pajak akan mengalami peningkatan seiring bertambahnya jumlah kendaraan pertama, kedua, ketiga, dan seterusnya dikenai tarif berbeda.

Untuk itu, ketika sudah menjual kendaraan ke orang lain, pastikan melakukan balik nama. Jika tidak pajak progresif masih akan ditanggung pada pemilik sebelumnya, karena nama dan alamat tempat tinggal pemilik kendaraan masih sama.

Mengutip dari laman resmi Indonesia.go.id, dasar pengenaan pajak bagi kendaraan bermotor diatur dalam Undang-Undang Nomor 28 tahun 2009 tentang Pajak Daerah dan Retribusi Daerah.

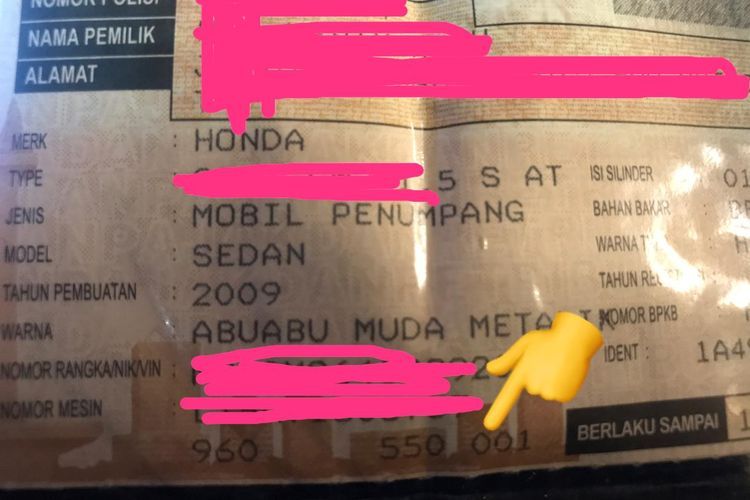

Letak Pajak Progresif di STNK(KOMPAS.com / Aditya Maulana)

Kepemilikan kedua untuk pembayaran pajak dikelompokkan menjadi tiga, yaitu:

- Kepemilikan kendaraan roda kurang dari empat

- Kepemilikan kendaraan roda empat

- Kepemilikan kendaraan roda lebih dari empat

Kemudian, mengenai ketentuan tarif pajak progresif bagi kendaraan bermotor ditetapkan sebagai berikut:

- Kepemilikan kendaraan bermotor pertama dikenakan biaya paling sedikit satu persen, sedangkan paling besar dua persen

- Kepemilikan kendaraan bermotor kedua, ketiga, dan seterusnya dibebankan tarif paling rendah dua persen dan paling tinggi 10 persen

Sementara itu, setiap daerah memiliki kewenangan untuk menetapkan besarnya. Syaratnya, jumlah tarif tersebut tidak melebihi rentang yang dicantumkan dalam pasal 6 Undang-Undang Nomor 28 Tahun 2009.

Untuk tarif pajak progresif wilayah DKI Jakarta berdasarkan Peraturan Daerah Provinsi DKI Jakarta Nomor 2 Tahun 2015:

- Kendaraan pertama 2 persen

- Kendaraan kedua 2,5 persen

- Kendaraan ketiga 3 persen

- Kendaraan keempat 3,5 persen

- Kendaraan kelima 4 persen

- Kendaraan keenam 4,5 persen

- Kendaraan ketujuh 5 persen

- Kendaraan kedelapan 5,5 persen

- Kendaraan kesembilan 6 persen

- Kendaraan kesepuluh 6,5 persen

- Kendaraan kesebelas 7 persen

- Kendaraan keduabelas 7,5 persen

- Kendaraan ketigabelas 8 persen

- Kendaraan keempatbelas 8,5 persen

- Kendaraan Kelimabelas 9 persen

- Kendaraan Keenambelas 9,5 persen

- Kendaraan Ketujuhbelas 10 persen

Kemudian untuk cara menghitungnya, untuk kendaraan kedua, pemilik kendaraan tinggal mengalikan Nilai Jual Kendaraan Bermotor (NKJB) dengan 2,5 persen. Hasilnya itulah yang menjadi besaran pajak kendaraan (PKB).

Contohnya, NKJB motor adalah Rp 20 juta, maka ini dikalikan dengan 2,5 persen, karena merupakan kendaran kedua. Hasilnya adalah Rp 500.000, ini menjadi nilai PKB yang harus dibayarkan.

Perlu dicatat, jumlah tersebut belum termasuk dengan Sumbangan Wajib Dana Kendaraan Kecelakaan Lalu Lintas (SWDKLLJ). Besarannya adalah Rp 35.000 untuk kendaraan roda dua, dan Rp 143.000 untuk roda empat.

Sumber: kompas.com

WA only

WA only

Leave a Reply