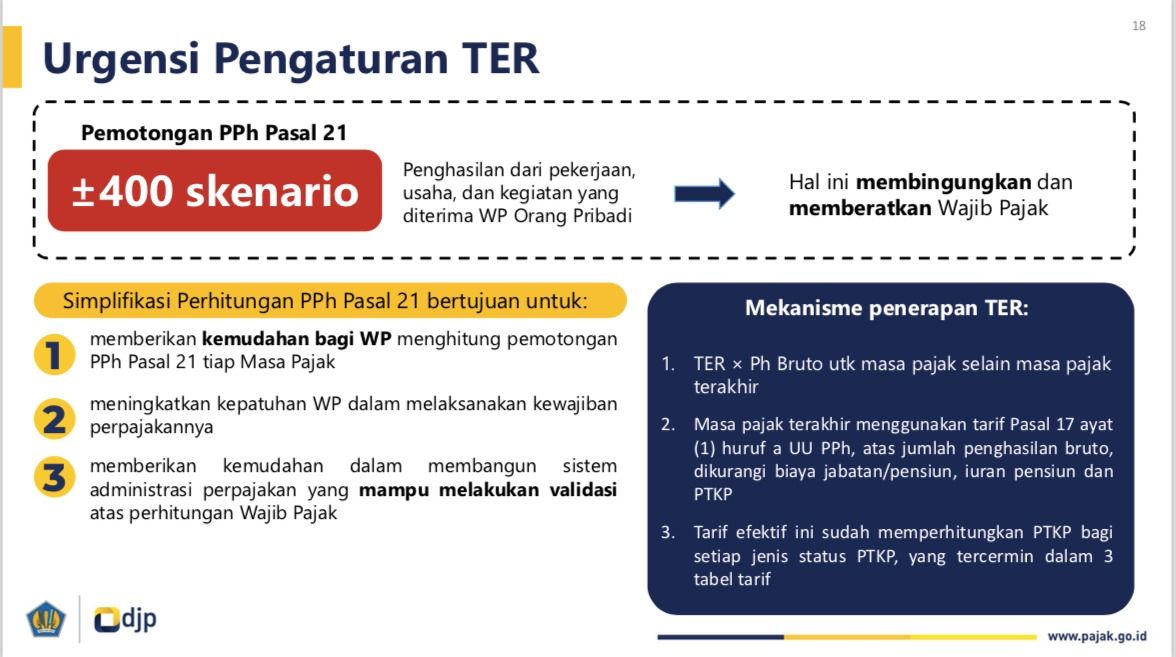

irektorat Jenderal Pajak (DJP) tengah menyusun format baru penghitungan pemungutan dan pemotongan tarif Pajak Penghasilan Pasal 21 Karyawan atau PPh 21. Format penghitungan ini memanfaatkan tarif efektif rata-rata (TER).

Direktur Jenderal Pajak Suryo Utomo mengatakan, tujuan penggunaan format perhitungan TER ini untuk memudahkan menyederhanakan perhitungan serta mempermudah para wajib pajak untuk menghitung PPh 21 yang dipotong perusahaan.

“Kalau ditanya kapan berlaku ya secepatnya, tapi kami akan terus jalankan dan berlaku ketika aturan diterbitkan,” ucap Suryo saat konferensi pers di kantornya, Jakarta (10/1/2023).

Dalam format perhitungan ini, Suryo mengatakan, akan diiringi dengan terbitnya buku tabel Penghasilan Tidak Kena Pajak (PTKP) yang mengacu pada Bab III Pasal 7 Undang-undang Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan.

Foto: Penerapan Tarif Efektif PPh 21. (Dok. Dirjen Pajak)

Foto: Penerapan Tarif Efektif PPh 21. (Dok. Dirjen Pajak)

Penerapan Tarif Efektif PPh 21. (Dok. Dirjen Pajak)

Dalam tabel itu akan disusun ke bawah jenis status PTKP seperti Tidak Kawin, Kawin, Kawin dan Pasangan bekerja. Kemudian disusun ke samping jumlah tanggungan dengan keseluruhan digunakan simbol TK/0 – TK/3, K/0 – K/3, serta K/I/0 – K/I/3. Sedangkan nominalnya untuk TK/0 sebesar Rp 54 juta, K/0 Rp 58,5 juta, dan K/I/0 Rp 108 juta.

“Jadi nanti kami akan bikin semacam buku tabel untuk K/I, K/2, K/3 yang disebelah kiri penghasilan lapisnya, dan yang ini penghasilan brutonya. Penghasilan bruto loh ya,” tegas Suryo.

“Misalnya dari Rp 5 juta, Rp 6 juta, Rp 7 juta, naik setiap Rp 1 juta atau 500 ribu itu tarif efektifnya akan berbeda,” ujarnya.

Berdasarkan UU HPP sendiri, tarif PPh orang pribadi sendiri telah ditetapkan sebanyak 5 tarif dari yang sebelumnya dalam UU PPh 4 tarif. Penambahan satu lapisan tarif dalam UU HPP untuk penghasilan tertinggi, yaitu Rp 5 miliar ke atas dikenakan tari 35%.

Dengan demikian tarif PPh yang berlaku saat ini untuk penghasilan setahun sampai dengan Rp 60 juta sebesar 5%, di atas Rp 60 juta sampai dengan Rp 250 juta 15%, Rp 250 juta sampai Rp 500 juta 25%, Rp 500 juta sampai Rp 5 miliar 30%, dan di atas Rp 5 miliar 35%.

Adapun mekanisme penerapan dengan TER adalah TER x Penghasilan Bruto untuk masa pajak selain masa pajak terakhir. Masa pajak terakhir menggunakan tarif Pasal 17 ayat 1 huruf a UU PPh, atas jumlah penghasilan bruto dikurangi biaya jabatan atau pensiun, iuran pensiun, dan PTKP.

Tarif efektif yang disebutkan di situ sudah memperhitungkan PTKP bagi setiap jenis status PTKP seperti tidak kawin, kawin, serta kawin dan pasangan bekerja dengan jumlah tanggungan yang telah atau belum dimiliki.

Suryo pun memberikan contoh mekanisme perhitungan terbaru dengan membandingkannya terhadap mekanisme perhitungan yang lama. Berikut ini contoh yang disajikan Suryo dalam pemaparannya saat konferensi pers:

– Retto merupakan Wajib Pajak Orang Pribadi dengan status menikah dan tanpa tanggungan. Ia bekerja sebagai pegawai tetap di PT Jaya Abadi. Retto menerima gaji sebesar Rp10.000.000,00 per bulan.

– Dengan mekanisme pemotongan PPh saat ini, maka perhitungannya sebagai berikut:

Dengan gaji Rp10.000.000 dikurangi Biaya Jabatan 5% x Rp10.000.000 yang menjadi sebesar Rp 500.000, maka penghasilan neto sebulan Retto sebesar Rp 9.500.000,00. Adapun penghasilan neto setahun menjadi

12 x Rp9.500.000,00 sehingga totalnya menjadi Rp114.000.000.

– Dengan memperhitungkan status Retto

PTKP setahun Retto yang masuk kategori kawin tanpa tanggungan atau dengan simbol tabel K/0 maka besaran pengurangan total penghasilan neto setahun dikurangi Rp 58.500.000 sehingga nominal Penghasilan Kena Pajak setahun menjadi Rp 55.500.000.

Dengan demikian total PPh Pasal 21 terutang perhitungannya menjadi 5% x Rp55.500.000 dengan hasil Rp2.775.000 dan PPh Pasal 21 per bulannya menjadi sebesar Rp2.775.000 : 12 dengan total akhir menjadi Rp231.250

– Perhitungan tarif efektif atau TER menjadi sebagai berikut:

Berdasarkan status PTKP dan jumlah penghasilan bruto, pemberi kerja menghitung PPh Pasal 21 Retto menggunakan Tarif Efektif Kategori A dengan tarif 2,25%. Dengan demikian, jumlah pemotongan PPh Pasal 21 atas penghasilan Retto adalah:

Januari – November : Rp10.000.000,00 x 2,25% = Rp225.000,00/bln

Desember : Rp2.775.000 – (Rp225.000,00 x 11) = Rp300.000,00

Adapun, selisih pemotongan sebesar Rp75.000,00

Sumber : www.cnbcindonesia.com

WA only

WA only

Leave a Reply